|

Le 1er janvier 2024, l'avantage fiscal lié à la détention d'un second bien immobilier sera supprimé. Concrètement, cela signifie qu'il ne sera plus possible d'intégrer le prêt hypothécaire d'un second bien immobilier dans l'épargne à long terme. Le régime s'appliquera à tous les nouveaux emprunts contractés à partir du 1er janvier 2024. Les prêts existants seront maintenus. Si l'emprunt est en cours au 31 décembre 2023, il peut encore bénéficier de l'avantage fiscal de l'épargne à long terme. |

La date de l'acte est primordiale

Ainsi, pour bénéficier de l'avantage fiscal du prêt hypothécaire et des primes d'assurance solde de dette, l'acte de prêt doit être passé devant le notaire avant le 1er janvier 2024.

L'avantage fiscal peut également être conservé en cas de retrait du capital déjà remboursé d'un crédit en cours. La date de signature du contrat de crédit privé sera déterminante à cet égard. Toutefois, un retrait étant considéré comme un nouveau crédit, un retrait après le 31 décembre 2023 ne pourra pas bénéficier de l'avantage fiscal.

Quelques points à retenir

Une disposition anti-abus permet d'éviter que les propriétaires ne prolongent la durée de leur prêt pour profiter plus longtemps de l'épargne à long terme. Sur le plan fiscal, seule l'échéance initiale est alors prise en compte.

Les refinancements ne sont pas considérés comme de nouveaux prêts. La date de début du prêt initial est maintenue, que le refinancement soit effectué auprès de la même banque ou d'une autre.

L'avantage fiscal peut également être maintenu en cas de retrait du capital déjà remboursé d'un prêt en cours. La date de signature du contrat de crédit privé est déterminante à cet égard. Un retrait étant considéré comme un nouveau crédit, il devra être effectué avant le 1er janvier 2024 pour pouvoir bénéficier de l'avantage fiscal.

Nous attendons d'ailleurs une nouvelle circulaire avec des éclaircissements.

Sprint final vers le 31 décembre 2023

Au fur et à mesure que cette date approche, l'intérêt pour ce régime va croître. Comme l'acte de prêt et l'acte d'achat sont presque toujours enregistrés ensemble, l'acheteur doit se rendre rapidement chez le notaire.

Principales préoccupations de l'épargne fédérale à long terme

Qu'est-ce que l'épargne fédérale à long terme ?

L'épargne à long terme est un avantage fiscal accordé, par exemple, sur les primes d'assurance-vie par le biais de la branche21 ou de la branche23. Elle permet ainsi, en plus de l'épargne-pension, une épargne supplémentaire fiscalement avantageuse.

Un panier de 2.350 euros est disponible pour l'épargne à long terme. Le contribuable peut donc y verser les sommes accumulées jusqu'à ce montant. Sur ce montant, il bénéficie d'un avantage fiscal de 30 %. Soit un avantage potentiel de 705 euros.

Les montants accumulés pour l'épargne-pension ne remplissent pas ce panier. Le montant que vous épargnez déjà pour votre retraite n'a donc pas d'importance.

Qu'est-ce que l'épargne immobilière fédérale à long terme ?

Aujourd'hui, vous pouvez également inclure les remboursements de capital pour un bien immobilier dans le panier de l'épargne à long terme. Cela ne concerne que les remboursements de capital (les remboursements d'intérêts bénéficient de la déduction des intérêts ordinaires).

Ce faisant, vous devez toutefois tenir compte de deux limitations importantes :

- L'épargne fédérale à long terme n'est disponible que pour les prêts hypothécaires liés à des logements non occupés par leur propriétaire.

- Le panier de 2 350 euros est rempli par les montants versés au titre de la prime au logement.

Interaction avec la prime au logement

Tant que quelqu'un profitera de la prime au logement, il y a de fortes chances que le panier de l'épargne à long terme du gouvernement fédéral soit déjà entièrement ou du moins en grande partie rempli.

Un exemple :

- Jean acquiert son propre logement en décembre 2017 et reçoit la prime au logement flamande intégrée pour son prêt hypothécaire.

- Jusqu'en 2027, il peut bénéficier de la somme du panier de base (1.520 EUR) et de l'augmentation du montant maximum de la franchise pendant les 10 premières années du contrat (760 EUR). Soit un panier total de 2.280 euros.

- En mai 2023, Jean achètera un studio supplémentaire qu'il louera. Pour ce faire, il contractera un emprunt de 75.000 EUR. Comme il s'agit d'un bien non occupé par le propriétaire, il peut utiliser cet emprunt pour l'épargne à long terme.

- Dès qu'il achète ce studio, il perd l'augmentation de 760 euros de la franchise maximale. En effet, il n'y a droit que si sa propre habitation est aussi sa seule habitation. Il perd donc 760 euros*40 % = 304 euros. Ceci pour une période de 4 ans (en 2028, la période de 10 ans pour l'augmentation de 760 euros se termine de toute façon).

- Son avantage fiscal potentiel grâce à l'épargne à long terme est de 30 % de 830 EUR = 249 EUR sur une base annuelle. Pendant 4 ans, c'est donc moins que s'il n'avait pas de deuxième bien immobilier, mais après ces 4 ans, c'est plus.

L'épargne fédérale à long terme pour les logements non occupés par le propriétaire devient donc d'autant plus intéressante que le contribuable ne peut pas (plus) bénéficier de la prime au logement. Ce qui n'est pas sans importance, c'est que le bonus logement a été complètement supprimé en Flandre le 01/01/2020.

Cela montre d'emblée qu'un conseil avisé à un investisseur ne nécessite pas seulement une connaissance de l'épargne à long terme elle-même. Il faut aussi connaître l'histoire des différents systèmes de primes au logement. Sinon, vous ne pourrez pas estimer la part du panier fiscal de 2.350 euros qui peut encore être utilisée.

Autre point important : la limite de 2350 euros s'applique à l'ensemble de l'épargne à long terme du contribuable. Si ce dernier a souscrit une assurance-vie, par exemple, il faut également en tenir compte. La somme de l'épargne à long terme mobilière et immobilière ne peut être cotisée fiscalement qu'à concurrence de 2.350 euros.

Ce maximum s'applique toutefois par personne/contribuable. Comme pour la prime au logement, chaque membre d'un couple peut prétendre à la totalité du panier.

Uniquement pour les logements non occupés par le propriétaire

Il est essentiel de bien comprendre ce que l'on entend spécifiquement par "logement non occupé par le propriétaire". Lorsque l'épargne immobilière à long terme était politiquement d'actualité, les médias ne parlaient que de résidences secondaires. Cette ambiance - très regrettable - a fait paraître le champ d'application plus limité qu'il ne l'est en réalité.

De definitie van 'eigen woning' vinden we terug in art. 5/5, §4 van de Bijzondere Financieringswet. We nemen er die definitie bij, omdat quasi elk woord daarin belangrijk is.

L'habitation occupée par le propriétaire est l'habitation dont le contribuable est propriétaire, occupant, locataire, superficiaire ou usufruitier au cours de la période imposable et que celui-ci :

1° soit occupe lui-même ;

2° soit n'occupe pas pour l'une des raisons suivantes :

a) raisons professionnelles ;

b) raisons d'ordre social ;

c) des empêchements légaux ou contractuels qui ne permettent pas au contribuable d'occuper lui-même l'immeuble ;

d) l'état d'avancement des travaux de construction ou de rénovation qui ne permet pas au contribuable d'occuper effectivement le bien.

Lorsqu'un contribuable occupe plus d'un logement, le logement où est établi son domicile fiscal est considéré comme le logement occupé par le propriétaire. (...) En cas de changement au cours de la période imposable, la qualification de logement occupé par son propriétaire est appréciée au jour le jour.

Ainsi, le bien immobilier où le contribuable habite lui-même n'est pas éligible à l'épargne à long terme fédérale. Il en va de même pour une habitation où le propriétaire n'habite pas lui-même pour des raisons valables. Par exemple : il travaille à l'étranger et ne peut donc pas rester dans son habitation en Belgique. Ces règles d'exception (les "raisons fondées") ont été appliquées par tolérance. Elles permettaient d'éviter qu'une personne vivant ailleurs pour des raisons sociales ne perde la prime au logement. Mais entre-temps, la situation a bien sûr changé avec la suppression de la prime au logement en Flandre et à Bruxelles. Il serait en fait plus avantageux que ces personnes puissent continuer à bénéficier de l'épargne à long terme fédérale. Le législateur n'en a toutefois pas tenu compte.

Un logement non occupé par son propriétaire est donc également, hors une résidence secondaire :

- Une résidence secondaire louée

- Le seul (premier) bien loué, alors que le contribuable lui-même loue ailleurs, habite toujours chez lui, séjourne à l'étranger (pour des raisons autres que professionnelles),...

- ...

Il ne doit pas nécessairement s'agir d'une deuxième, d'une troisième,... propriété. Le premier logement peut également être un bien non-occupé par son propriétaire.

Il convient de noter que la qualification de bien propre et de bien non propre peut changer d'un jour à l'autre, en fonction du comportement du contribuable. Cela donne au fisc le pouvoir de contester l'inscription à l'impôt des personnes physiques en tant que logement non occupé par le propriétaire.

Autres conditions

Logiquement, seul le logement entre en ligne de compte. Le prêt doit également avoir une durée d'au moins 10 ans et être contracté auprès d'une institution financière d'un État membre de l'Espace économique européen. Les prêts à la rénovation d'un logement non occupé par son propriétaire sont également éligibles.

Le montant total du prêt éligible est plafonné. Ce plafond varie en fonction de l'année de souscription du prêt.

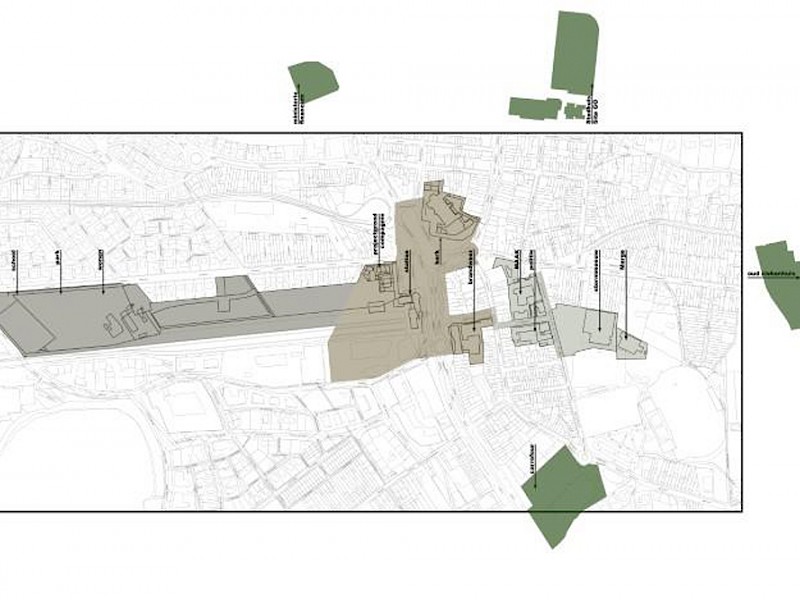

Villa neuve exclusive à louer à l'Agence Het Zoute

Villa neuve exclusive à louer à l'Agence Het Zoute